По данным ФТС, импорт пальмового масла в России в 2018 году составил 1,06 млн т стоимостью $748,4 млн, при том что в 2017-м в натуральном выражении ввоз оценивался в 891 тыс. т. По оценке Института конъюнктуры аграрного рынка (ИКАР), незначительного прироста поставок следует ожидать и в 2019-м — до 1,2 млн т. Что касается ввоза за сезон, то в 2017/18-м в Россию импортировано 934 тыс. т пальмового масла, что стало рекордным результатом. В текущем сельхозгоду ввоз уже опережает предыдущие показатели на 25%, говорит ведущий эксперт ИКАР Даниил Хотько. С сентября 2018 года по апрель 2019-го из-за рубежа поступило 772 тыс. т. Такими темпами общий объем импорта по итогам сезона может составить 1,1 млн т только пальмового масла (без учета пальмоядрового — его поставляется еще порядка 80-100 тыс. т). И это будет абсолютный рекорд.

Кто потребитель

Последний год импорт пальмового масла действительно увеличивается, однако эта динамика имеет достаточно сдержанные темпы, отмечает исполнительный директор Масложирового союза Михаил Мальцев. Рост поставок был поступательный, соглашается Хотько. С сезона-2014/15 ввозились примерно одинаковые объемы, заметное ускорение темпов произошло только в прошлом году. В последние лет пять импорт пальмового масла колеблется в пределах 0,8-1 млн т, поэтому чуть больше миллиона тонн не стоит расценивать как стремительный рост, считает директор аналитического центра «СовЭкон» Андрей Сизов.

Даже с учетом увеличения объемов Россия ввозит достаточно скромные объемы «пальмы». В мире наша страна находится на девятом месте по его закупкам, уточняет директор масложирового дивизиона группы «Эфко» (является крупнейшим российским покупателем пальмового масла) Олег Харланов. Сама компания за последние два года нарастила импорт пальмового масла на 4%, однако ее доля на российском рынке за аналогичный период сократилась на 6%, уточняет топ-менеджер. По информации Роспотребнадзора, группа является крупнейшим импортером пальмового масла с долей более 50%.

Если говорить о потреблении данного продукта, то объективнее будет оценивать его с точки зрения потребления на душу населения, предлагает Мальцев. В России он равен 5,3-5,5 кг на человека в год. Примерно столько же потребляют в Великобритании. Тогда как, например, в Бельгии этот показатель достигает 30 кг, Швеции — почти 12 кг, Дании — 15,4 кг. По данным Масложирового союза, в структуре потребления пальмового масла доминирующие позиции в России имеют кондитерское направление, на которое приходится около 30% переработанного продукта, производства хлебобулочных изделий (15%), продукции быстрого приготовления, чипсов, пищевых концентратов (25%), молокосодержащих товаров (13%), потребительских маргаринов и спредов (3%). Кроме того, около 13% составляет экспорт переработанного пальмового масла, маргаринов, спредов и жиров специального назначения. Практически вся закупаемая «Эфко» за рубежом «пальма» (95%) идет на выпуск специализированных жиров и маргаринов, которые производятся на площадках самой группы. Оставшиеся 5% компания поставляет для прочих масложировых предприятий страны, сообщает Харланов.

В чистом виде в кондитерской промышленности пальмовое масло используется не активно, отмечает исполнительный директор Ассоциации предприятий кондитерской промышленности («Асконд») Вячеслав Лашманкин. В общем объеме ввоза не более 6-7% (в пределах 50 тыс. т) идет на нужды кондитеров в чистом виде, главным образом для производства мучных кондитерских изделий, паст и ириса. Так, в соответствии с ГОСТ «Изделия кондитерские и полуфабрикаты кондитерского производства», в ирисе может содержаться до 3% пальмового масла и/или его производных, в пастах — до 35%, в сахарном печенье — от 2 до 30%, в затяжном печенье — от 3 до 28%, в крекерах — 5% и более. Значительно большая доля «пальмы» поступает в кондитерскую промышленность в виде готовой продукции масложировой отрасли — промышленных маргаринов с процентом жирности 80% и жиров различного назначения, включая начиночные, уточняет Лашманкин. Впрочем, те же маргарины и жиры на основе пальмового масла используются, помимо кондитерской, в хлебобулочной промышленности и в других сегментах пищевой и перерабатывающей отраслей, добавляет эксперт.

По оценке Национального союза производителей молока («Союзмолоко»), из общего объема «пальмы», который поставляется в Россию, в молочную отрасль идет не больше 12-13%. По словам гендиректора союза Артема Белова, если посмотреть на динамику последнего года, то можно отметить снижение темпов роста выпуска продуктов, где используются (как легально, так и нелегально) заменители молочных жиров, в том числе пальмовое масло. Например, в 2018-м за длительный период времени впервые снизилось потребление сырных продуктов и вырос спрос на сыр. Эта тенденция подтверждается и данными за первый квартал 2019 года.

Почему импорт растет

Скачок ввоза «пальмы» наблюдался уже в первом квартале 2018 года — плюс 36% по сравнению с аналогичным периодом 2017-го до 260 тыс. т. Тогда рост во многом был связан с изменением российского техрегулирования, поясняет Харланов. Так, в январе прошлого года на территории России вступили в силу поправки к техническому регламенту на масложировую продукцию, согласно которым доля трансизомеров жирных кислот была ограничена 2%. Большое их количество содержится в гидрогенизированном (отвержденном) подсолнечном масле, которое используется для производства маргаринов и спецжиров. Тогда как пальмовое масло в натуральном виде уже полутвердое, поэтому производители маргаринов и спецжиров вместо подсолнечного и стали приобретать «пальму». «Отсюда высокий спрос на пальмовое масло — здоровую замену вредным трансжирам», — говорит топ-менеджер. Кроме того, по его мнению, увеличение импорта тропических масел также свидетельствует об интенсивном наращивании экспорта кондитерской отрасли, которая использует их в своих рецептурах. К 2025 году российские производители сладостей намерены увеличить отгрузки своей продукции за рубеж в два раза, напоминает Харланов.

Помимо этих двух факторов роста импорта, следует учитывать и формирующуюся группу молокосодержащей продукции, добавляет Мальцев. «Сейчас некоторые производители прорабатывают создание дополнительных линеек по выпуску подобных товаров, причем с позиционированием их как функциональных и вписывающихся в практику правильного питания», — знает эксперт.

По данным ФТС, экспорт продукции, где так или иначе (чаще в виде маргаринов и жиров) может использоваться пальмовое масло, уже по результатам прошлого года достиг рекордных значений за всю историю современной России. Например, вывоз маргарина и аналогов в 2018 году составил 181 тыс. т (не дотянув до исторического максимума 2017-го лишь 1 тыс. т). Рекордные показатели наблюдались в прошлом году по отгрузкам модифицированных жиров и масел: пищевых до 24 тыс. т (+67%), непищевых — до 48 тыс. т (+58%). Экспорт сахаристой кондитерской продукции (карамели, мармелада, зефира и т. п.) в 2018-м увеличился на 10,5% до 77 тыс. т. Вывоз шоколадных изделий вырос на 25% до 233 тыс. т, мороженого — на 4,5% до 19,8 тыс. т, а мучных изделий (хлеба, макарон, пельменей, пиццы, блинчиков, сухарей и пр.) — на 7,1% до 335 тыс. т, что во всех случаях стало новым историческим максимумом.

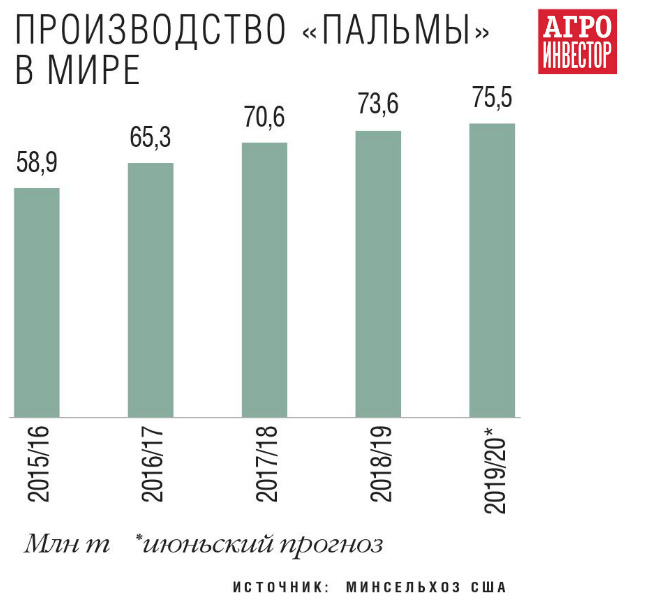

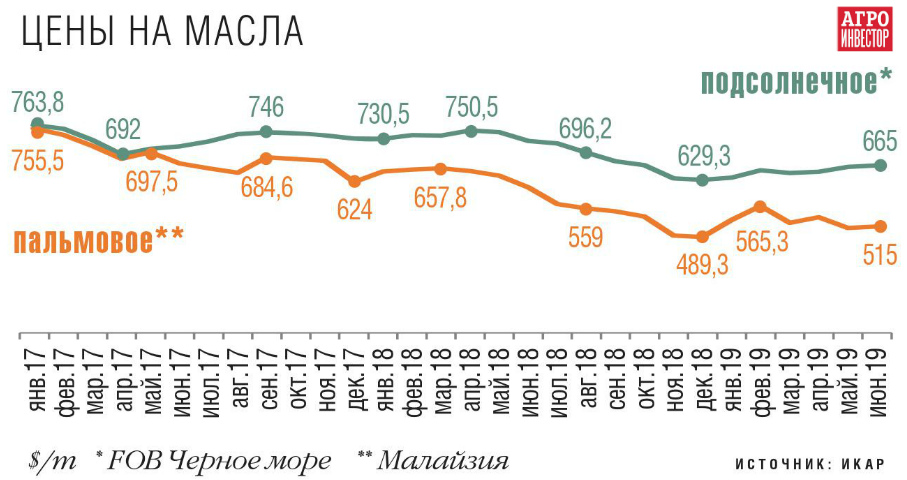

По мнению Даниила Хотько, главная причина увеличения импорта «пальмы» — в ее низкой цене. На мировом рынке все основные масла дешевеют, и пальмовое является драйвером этого снижения. На примере базиса CIF в Европе пальмовое рафинированное масло стоит $572/т, а подсолнечное — $730/т. В нынешнем сезоне и вовсе «пальмой» были достигнуты многолетние ценовые минимумы: в ноябре в Малайзии она торговалась за $475/т. Последний раз такое снижение имело место в 2015 году, а до этого — в 2008-м, сообщает эксперт.

Если обращаться к статистике цены на FOB, то подсолнечное масло всегда дороже пальмового, соглашается Мальцев. Однако для России как главного производителя и экспортера подсолнечного масла экономика складывается несколько иначе. «Мы должны учитывать стоимость „пальмы“, ее доставку (фрахт) и разгрузку в порту пребывания», — поясняет он. За последние три года пальмовое масло в среднем подешевело на 13%, отмечает Харланов. «На изменение цены влияют общерыночные факторы — баланс спроса и предложения, наличие запасов, изменение уровня производства, — перечисляет он. — Нужно учитывать и внешнеполитические моменты — например, внешнеторговые взаимоотношения США и Китая. Также сказываются колебания курсов валют, конкуренция со стороны других растительных масел, урожайность и погодные условия». С учетом всех этих условий пальмовое масло по ценовому признаку, как правило, не имеет преимущества перед подсолнечным. На текущий момент на производстве масложировой продукции в ЦФО первое стоит $631/т, а второе — $606,3.

Разность восприятия

Потребление пальмового масла растет во всем мире, и Россия тоже находится в этом тренде. Разве что у нас пока рост сдерживает негативное отношение к «пальме» потребителей, обращает внимание Сизов. Увеличение поставок также можно объяснить желанием производителей (прежде всего «молочки») удешевить себестоимость продукции, считает он. Ведь при прочих равных растительные жиры дешевле. «Производители ориентируются на доходы населения, и пока они будут оставаться на низком уровне, никакие запретительные меры не в силах сократить потребление растительных масел в молочной промышленности», — уверен эксперт. Впрочем, он также обращает внимание на только зарождающуюся тенденцию, когда крупные производители молочной продукции начинают довольно активно использовать растительные жиры не как дешевый заменитель, а как, возможно, более полезный продукт или продукт, подходящий для веганов, который встает на полки наравне с традиционной «молочкой».

Основными противниками пальмового масла являются как раз производители молочной продукции. Для данной отрасли «пальма» — не технологическая добавка, без которой нельзя обойтись, а исключительно способ удешевить продукцию, поясняет председатель совета директоров «АгриВолга» (Ярославская область, входит в холдинг «Агранта» Сергея Бачина) Алексей Костин. Пальмовое масло применяется в качестве замены молочных жиров. И его использование, по подсчетам топ-менеджера, обеспечивает производителю экономию порядка 20% в себестоимости продукта. «Пока у нас доходы населения будут падать, объемы ввоза пальмового масла, которые в том числе направляются и в молочную отрасль, будут расти», — вторит он Сизову.

1 млн т «пальмы» глобально негативно влияет на потребление россиянами такого вида продуктов, как сыр, уверен гендиректор группы «Кабош» (Псковская область) Дмитрий Матвеев. Этот миллион формирует негативное отношение к сыродельной отрасли России и не дает правильно развиваться культуре потребления и производства сыра в стране. «К сожалению, у россиян укоренилось мнение, что сыр может быть не из молока, такое ни одному европейцу не придет в голову, а для нас это нормально, — комментирует он. — И это очень губительно влияет на рынок, на формирование имиджа отрасли». Использование при производстве сыра «пальмы» влияет на его качество, вкус, консистенцию, структуру. Когда потребитель покупает такой продукт, он понимает, что это не сыр, и это отталкивает его от дальнейшего потребления, считает Матвеев.

Больше всего пальмовое масло используют все-таки в кондитерской промышленности, а не в молочной, настаивает заместитель гендиректора по качеству МПК «Сырный дом» (Воронежская область, ТМ «Богдаша», «Ровеньки» «Карлов двор» и др.) Олеся Тупикова. Для производства натуральной молочной продукции не используются жиры немолочного происхождения, подчеркивает она. Их могут вводить в рецептуры компании для выпуска сырной продукции, спредов и т. д. «Борьбу нужно вести не с ввозом „пальмы“, а за честность перед покупателями со стороны всех производителей, — считает Тупикова. — Когда компании, использующие в своем производстве пальмовое масло, начнут честно указывать на упаковке его наличие, а не скрывать под замысловатыми словосочетаниями, мы выйдем на новый уровень развития пищепрома».

Кондитерская промышленность во всем мире активно работает с тропическими маслами, и прежде всего с пальмовым, напоминает Вячеслав Лашманкин. Причинами для этого являются его характеристики, совокупность которых делает продукт уникальным среди растительных масел. Так, по словам эксперта, в «пальме» практически нет холестерина, а наличие фитостеринов и высокий уровень каротиноидов и витамина Е способствуют снижению этого показателя. Высокий уровень олеиновой кислоты в пальмовом масле оказывают аналогичное оливковому воздействие на сывороточный холестерин и липопротеидные профили. Также оно не имеет трансизомеров (естественный природный жир, имеющий полутвердую структуру и не нуждающийся в гидрогенизации). Кроме того, у «пальмы» от природы нейтральный вкус и запах, что позволяет кондитерам при производстве начинок для конфет создавать уникальные многослойные вкусы и ароматы. Поэтому в кондитерской промышленности пальмовое масло ни в коем случае не используется для фальсификации продукции, а применяется как технологически необходимый компонент, подчеркивает Лашманкин.

«Пальма» — важнейший ингредиент современных высокотехнологичных специализированных жиров и маргаринов, используемых в ряде ведущих отраслей отечественного пищепрома, вторит эксперту Харланов. Это редкий случай растительного масла с полутвердой консистенцией, что делает этот ингредиент незаменимым в производстве продуктов питания кондитерской, хлебобулочной и других отраслей, продуктов быстрого приготовления, HoReCa, молокосодержащих продуктов с заменителем молочного жира, поясняет он. Раньше твердой консистенции добивались путем гидрогенизации (отверждения) жидких растительных масел, при этом образовывались вредные для здоровья человека трансизомеры жирных кислот. Пальмовое масло благодаря уникальной консистенции не требует процесса гидрогенизации и, следовательно, является здоровой альтернативой «трансжирам». По словам топ-менеджера, высокотехнологичные специализированные жиры и маргарины — это композиция жидких отечественных и тропических растительных масел. Именно твердое тропическое сырье придает форму традиционным кондитерским и хлебопекарным изделиям. «Без него конфета растечется, а вафля рассыплется», — говорит он.

Баланс масел

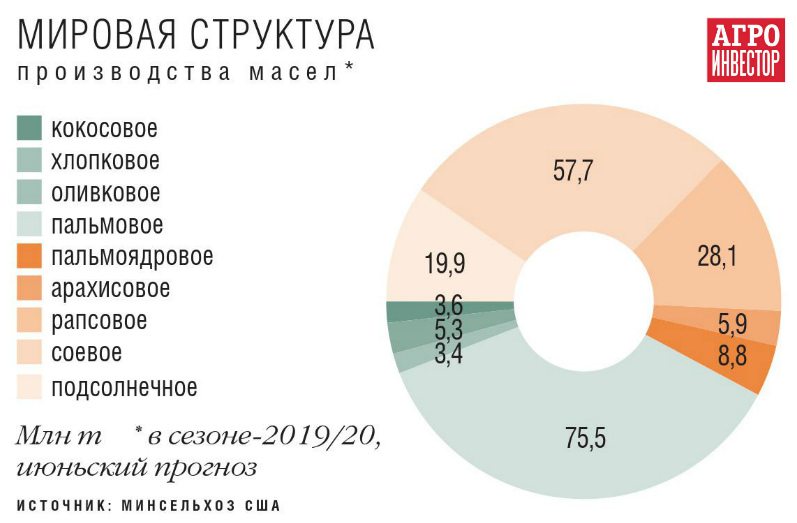

Не мешает «пальма» и другим маслам на рынке, уверен Харланов. Доля тропического сырья в общем объеме невелика. Исторически в России больше всего потребляется именно подсолнечного масла. По итогам 2018 года его потребление составило 2,8 млн т, то есть почти в три раза больше объема импорта пальмового. Рынок подсолнечного масла в России традиционно стабилен и на протяжении последних трех лет демонстрирует уверенный рост в 6-7%, подсчитывает топ-менеджер.

Угрозы со стороны пальмового масла производству традиционного для нас подсолнечного точно нет, соглашается Мальцев. «С точки зрения рынка b2c подсолнечное масло всегда будет номером один, поскольку в нашей стране очень устойчивы потребительские привычки, — считает он. — В b2c продажи пальмового масла вообще отсутствуют, потому говорить можно только о конкуренции в промышленном секторе». Хотя и на рынке b2b «тропики» используются только в тех направлениях, где их технологически нельзя заменить.

Борьба между маслами в мире разворачивается по большей части в непищевом секторе, отмечает эксперт. В частности, на уровне присутствия пальмового масла при производстве биодизеля. Особенно эта ситуация актуальна для ЕС, где на это уходит почти 40% импорта «пальмы» и при этом достаточно сильно «рапсовое лобби». В России же номером один есть и будет подсолнечное масло, на которое из произведенных в 2018 году 6,5 млн т всех видов масел пришлось 75%. По внутреннему потреблению это тоже абсолютный лидер: прошлый сезон был закрыт на уровне 2,5 млн т.

Другой точки зрения придерживается Даниил Хотько. По его словам, если брать потребление растительных масел в России, оно в последние годы стабильное. «Но на конец марта 2019-го мы сделали вывод, что пальмовое все-таки отбирает долю у подсолнечного», — говорит эксперт. Так, если еще года три-четыре назад «пальма» имела долю в 17-18% от общего потребления масел, то в этом сезоне уже занимает 26% рынка, и прежде всего прибавляет она за счет подсолнечного масла. Впрочем, считает Хотько, переживать производителям последнего не стоит: оно, безусловно, востребовано, и снижение потребления внутри страны можно рассматривать как повод увеличить экспортные поставки.

Отчасти угрозу со стороны пальмового масла видят также и некоторые участники молочного рынка. «Зачем растить корову, если можно просто добавить пальмового масла?» — задается вопросом Костин. Хотя, отмечает он, пальмовое масло — только одна из угроз отрасли. В последние пару лет рынок молочных продуктов не растет, за исключением, пожалуй, сыров, увеличение производства которых объясняется низкой базой. Поэтому призыв властей наращивать поголовье и производить больше собственного молока вряд ли услышит бизнес, ведь реализовывать больше молочной продукции в таких условиях затруднительно. Тем не менее Костин надеется, что Россия понемногу будет отказываться от пальмового масла в молочной промышленности в силу того, что натуральные продукты имеют гораздо больший потенциал спроса. «В конце концов, они полезны. И при наличии финансовых возможностей мы все-таки будем делать выбор в пользу натуральных продуктов», — верит топ-менеджер.

Что дальше

Учитывая, что рынок масложировых ингредиентов сегмента b2в уже несколько лет достаточно стабилен в объемах потребления, значительного увеличения импорта пальмового масла не прогнозируется, рассуждает Олег Харланов. Что касается «Эфко», то компания планирует наращивать рыночные позиции в сегменте маргаринов и эквивалентов масла какао. Проект масштабной модернизации и расширения производства, начатый на заводе «Пищевые ингредиенты» в морском порту Тамань в феврале прошлого года, в настоящее время приближается к завершению. Логистическое преимущество группы позволит потеснить конкурентов по этим видам продукции в домашних регионах, уверен топ-менеджер.

Объем внутреннего потребления масложировой продукции в целом (в том числе и растительных масел) в стране сформирован. Изменения возможны только за счет роста населения, считает Мальцев. Впрочем, по его мнению, увеличение импорта пальмового масла, в том числе и в России, — неизбежный сценарий. Более того, для пищевой перерабатывающей промышленности это положительный фактор. «Мы планируем прирасти за счет расширения экспорта готовой продукции масложировой и смежных ей отраслей (маргарины, жиры, кондитерские изделия). Есть и другие, скрытые резервы — развитие производства бытовой химии, шампуней, косметики», — перечисляет эксперт.

Допускает дальнейший рост ввоза «пальмы» и Андрей Сизов. Но происходить это будет такими же низкими темпами, как и в последние годы. «Многое будет зависеть от кондитерской промышленности, на увеличение экспорта которой сейчас рассчитывают власти», — говорит он.

Не прогнозирует серьезной прибавки импорта и Даниил Хотько. Причин для этого нет, поскольку потребляющие пальмовое масло отрасли фактически не увеличивают производство в последние три-четыре года. И предпосылок для бурного развития тоже не наблюдается, поскольку доходы населения не растут. Да и чисто технологически «пальма» не сможет дальше вытеснять подсолнечное масло: где возможно, там его уже заместили. Единственное направление, которое может себя проявить, — экспорт маргаринов и спецжиров, но и тут, считает эксперт, вряд ли стоит ожидать значительного увеличения.

Мировая конъюнктураПо словам Михаила Мальцева из Масложирового союза, основное соперничество на экспортном рынке пальмового масла разворачивается между Малайзией и Индонезией. Ключевыми перспективными покупателями для них являются Индия и Китай. Согласно прогнозу Минсельхоза США, КНР, компенсируя сокращение производства соевого масла, также будет наращивать закупку пальмового масла. В свою очередь, Индия сохраняет достаточно высокие импортные пошлины, несмотря на попытки по их снижению: сначала года были уменьшены ввозные ставки на сырое пальмовое масло из Малайзии и Индонезии с 44 до 40%, а на рафинированное — с 54 до 45% при поставках из Малайзии и до 50% — из Индонезии. Однако с мая индийское правительство увеличило базовую импортную цену на пальмовое масло на $5/т до $545/т. «Потому главные страны-экспортеры вынуждены наращивать альтернативные каналы сбыта — в Китай, африканские страны и Пакистан, — рассказывает Мальцев. — Для России эти изменения могут быть ощутимы только в части общего ценообразования на растительные масла, но мы заинтересованы в их росте, поскольку чем выше цена на нашу продукцию, тем это выгоднее для наших производителей».

Свою лепту в мировой расклад вносит и конфликт США и Китая. Китайская сторона уже провела ряд переговоров по закупке дополнительных объемов пальмового масла. Однако существенного колебания цен в связи с этим пока не зафиксировано, хотя малазийское правительство стремится снизить уровень переходящих запасов с целью стимулирования роста стоимости «пальмы».

Страны — производители «тропиков» пытаются сохранить свои позиции на мировом рынке с помощью нулевых экспортных пошлин, знает Мальцев. Так, правительство Индонезии продлило ее действие. И если Малайзия ввела подобную пошлину до конца года, чтобы сократить накопившиеся запасы, то продление нулевой ставки со стороны Индонезии в том числе можно рассматривать как защитную меру. По данным GAPKI (Главная некоммерческая отраслевая организация в Индонезии), в первом квартале на фоне общего роста экспорта сократился объем поставок пальмового масла в Индию, Китай и страны Африки.

Еще одной болевой точкой на мировом рынке являются ограничительные меры и различные общественно-политические кампании в ЕС относительно рынка биодизеля, напоминает эксперт. Европа в перспективе может отказаться от пальмового масла как сырья для биотоплива. А так как ЕС является третьим по объемам регионом по объему закупок «пальмы», до 40% которой уходит на производство биодизеля, ограничения по данному направлению в результате могут существенно повлиять на мировую конъюнктуру.